沃什提名效应降温?交易员押注美联储年内仅降息两至三次

- 外汇

- 9小时以前

0 - 4

智通财经注意到,短期利率交易员正趋于达成一项共识押注:如果美联储今年仅降息两到三次,该押注将获得回报。

自本月早些时候总统唐纳德·特朗普提名凯文·沃什担任美联储主席以来,交易员们一直在大量买入押注美联储立场转鸽的头寸。但在周三备受期待的就业市场数据发布前,目前的押注已略显保守。

与担保隔夜融资利率(SOFR)挂钩的期权流向显示,市场对所谓的“鹰式期权”期权需求旺盛。SOFR 密切跟踪央行政策利率的预期路径,而这些期权瞄准的是以下两种情形之一:美联储在 2026 年进行两次或三次、每次 25 个基点的降息。

与此同时,过去几周利率掉期期权市场也出现了类似的利率波动对冲工具。巴克莱银行策略师指出,在沃什获得提名后,利率波动性有所上升,投资者更青睐长债头寸。

策略师 Amrut Nashikkar、Eveline Dong 和 Charley Chau 在一份报告中表示:“投资者寻求看涨久期敞口,以应对更趋鸽派的美联储,但不预期大幅降息。”他们指出,投资者的“目标是不超过两到三次的额外降息”。

近期期权市场的活跃表现出现在关键的一月份就业报告发布之前。预计该数据将揭示美国劳动力市场正在走弱或停滞,这可能会改变政策预期。

掉期市场目前预计,今年进行第三次 25 个基点降息的可能性约为 30%,而到 9 月会议前降息两次的可能性已几乎被完全定价。这较一周前有所上升,当时市场预计到 12 月的降息幅度还不足 50 个基点。周二弱于预期的零售销售数据进一步增强了这种向鸽派转变的动能。

在零售数据公布后,美债周二攀升,收益率跌至过去一个月来的最低水平。

市场此前推测,沃什在接替主席鲍威尔后,将遵循特朗普多次呼吁央行降息的要求。但由于通胀依然顽固,且部分美联储决策者仍维持鹰派立场,沃什可能不会激进降息。如果参议院确认了沃什的提名,他将及时上任并主持 6 月的政策会议。

以下是利率市场最新仓位指标的汇总:

摩根大通调查

截至2月9日当周,客户净多头头寸增加了4个百分点,空头头寸减少了5个百分点。最终结果是自去年12月以来最大的多头头寸。

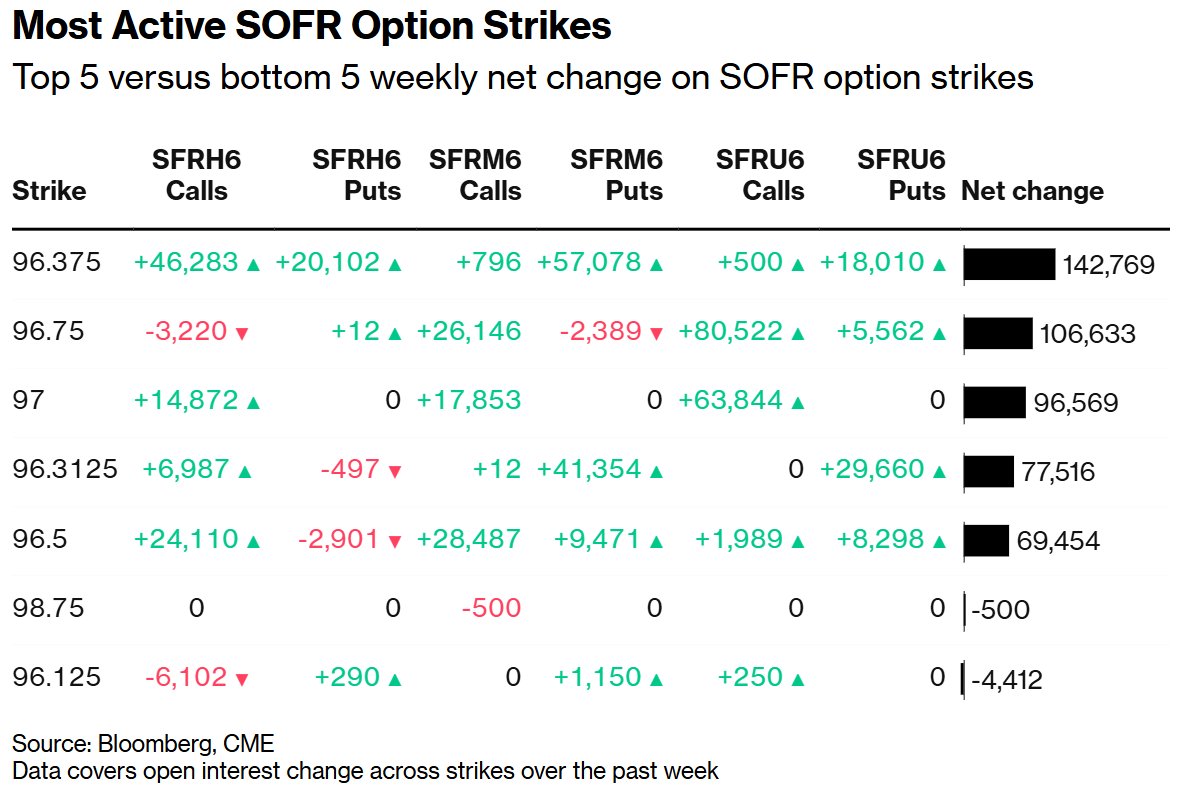

SOFR期权

在截至2026年9月到期的SOFR期权中,过去一周,围绕2026年3月到期的期权,市场对上涨行权的需求较为强劲,例如SFRH6 96.4375/96.50/96.5625和SFRH6 96.375/96.4375/96.50行权价的看涨期权组合。此外,96.375行权价在过去一周也出现在一些2026年6月到期的看跌期权结构中,例如SFRM6 96.4375/96.375 2x3看跌期权价差组合。过去一周的交易亮点之一是旨在实现最多三次降息的结构,其中 96.75 行权价活跃,这得益于 SFRU6 96.75/97.00/97.25/97.50 看涨鹰式期权和 SFRU6 96.75/96.875/97.125/97.375 破损看涨鹰式期权的大买家。

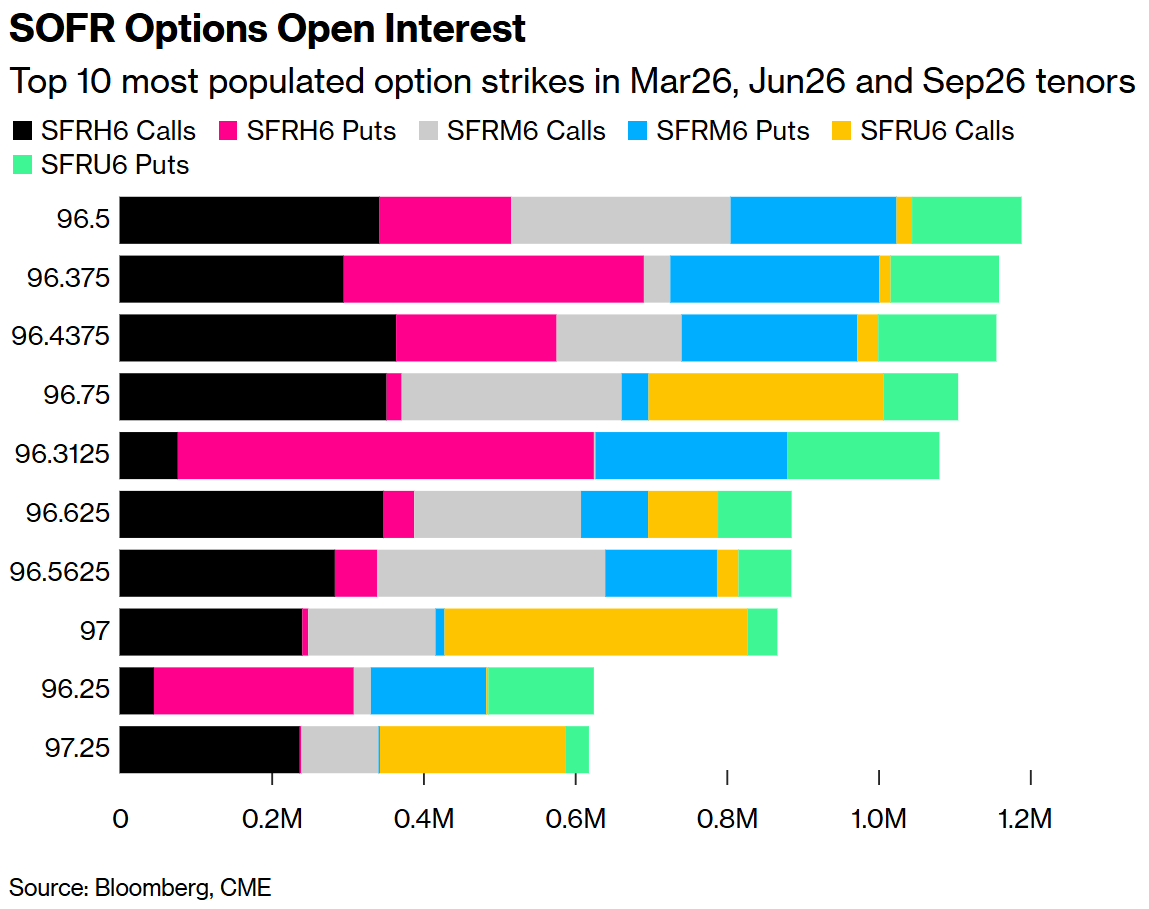

总体而言,在3月26日、6月26日和9月26日到期的期权中,成交量最大的行权价仍然是96.50,该价位持有大量3月26日到期的看涨期权和6月26日到期的看涨期权未平仓合约。近几周来,96.375行权价的需求也出现激增,目前持有大量3月26日到期的看涨期权和看跌期权,以及6月26日到期的看跌期权未平仓合约。

SOFR期权未平仓合约

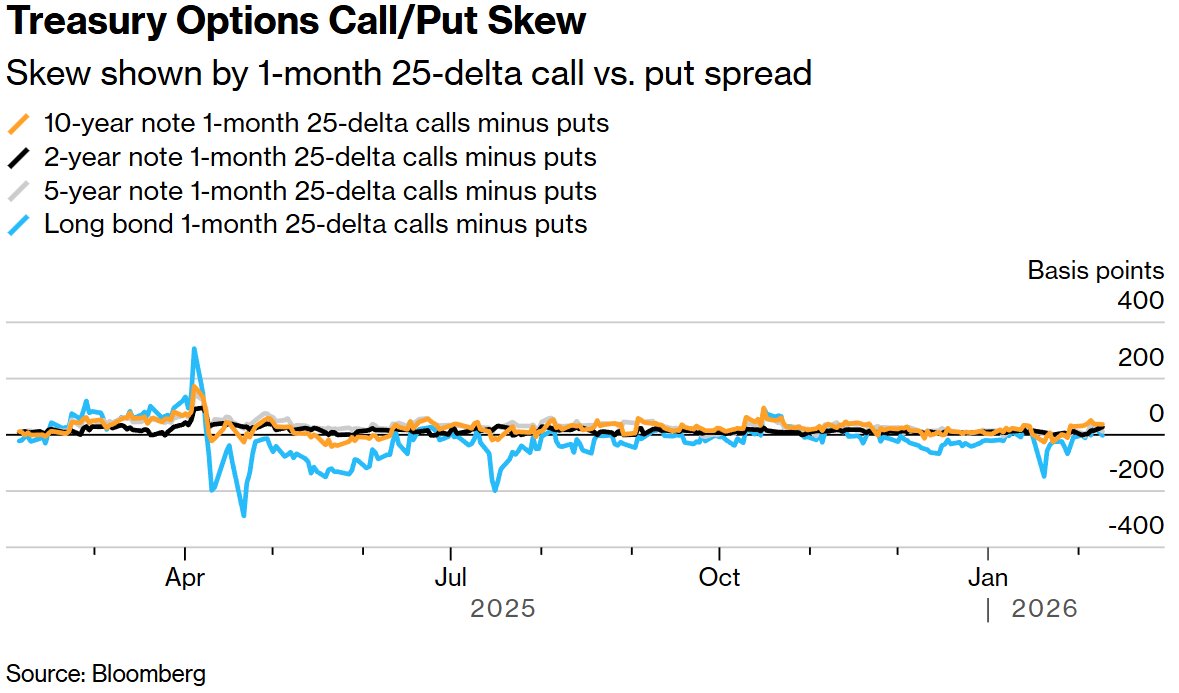

美债期权溢价

继三周前反映出较高的看跌期权溢价之后,美国国债收益率曲线的风险对冲溢价已略微向看涨期权靠拢。然而,自本月初以来,这种波动幅度非常小,反映出持续低利率和波动性的市场环境。