三季度规模增超百亿元!年内“冠军基”最新重仓股曝光

- 外汇

- 昨天 22:20

0 - 5

(来源:北京商报)

公募三季报密集披露中。10月22日,多家公募公布旗下产品三季报,其中不乏年内“冠军基”永赢科技智选混合以及绩优基金长城医药产业精选混合。具体来看,两只产品分别聚焦科技、医药行业,并均在三季度提升了权益仓位。有业内人士表示,绩优产品权益仓位的显著上升反映了基金经理对于市场机会的积极判断,绩优基金最新季报提供了重要的参考信息,重仓股和行业布局可以揭示基金经理的投资逻辑,投资者也应警惕市场波动带来的不确定性。

“冠军基”规模大增

又一批基金三季报出炉。10月22日,永赢基金公布旗下6只基金产品的三季报。

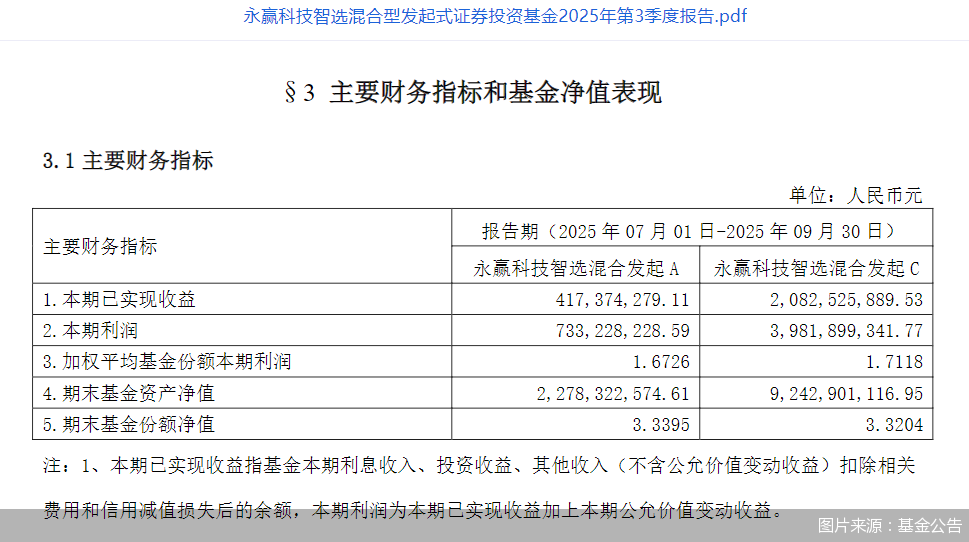

值得关注的是,其中,年内“冠军基”永赢科技智选混合的三季报显示,该产品A类、C类份额合计规模达115.21亿元,较二季度末的11.66亿元大增超百亿元,环比增长888.09%。截至三季度末,该基金的权益投资比例为91.59%,较二季度末的86.38%增长5.21个百分点。

截至三季度末,基金前十大重仓股分别为、、、、、、、、以及。其中,前三大重仓股持仓市值依次为11.25亿元、10.92亿元、10.34亿元。

与上季度相比,生益科技、澜起科技、仕佳光子新晋十大重仓股,行业来看,3只个股分属通信设备、电子半导体、电子元件行业。截至10月22日收盘,3只个股年初以来的涨幅依次为150.74%、102.13%、322.16%。相对应地,、、则退出前十大重仓股。

同期,深南电路、太辰光、沪电股份、天孚通信、中际旭创、长芯博创、新易盛均获加仓。其中,深南电路由二季度末的第十大重仓股跃升至三季度末的第四大重仓股,持股市值也从0.57亿元增至10.01亿元。

永赢科技智选混合基金经理任桀表示,展望后市,全球云计算产业仍然值得重点关注。最近几个月,AI模型的价值得到了进一步提升。在国内算力投资上,由于提前下单和备货需求,市场对2026年的算力行业发展情况已经有较完善的跟踪预测,其在投研方向中提升了产业长期发展方向的权重。随着模型和算力架构的深度匹配,计算/通信/存储的配置方案变得丰富,将带来更多产业链的机会。

科技、医药板块个股有望持续创造价值

值得关注的是,10月22日,另一只绩优基金的最新重仓股也同步出炉。一致的是,前三季度业绩“翻倍基”长城医药产业精选混合也在三季度提升了权益仓位,权益投资比例由二季度末的75.89%提升至82.18%。

三季度该产品前十大重仓股较多聚焦港股创新药,前三大重仓股分别为信达生物、三生制药以及。重仓股变动看,、中国生物制药新晋前十大重仓股。行情表现方面,舒泰神涨势迅猛,截至10月22日,年内涨幅已达418.49%。

经济学家、新金融专家余丰慧表示,绩优产品权益仓位的显著上升反映了基金经理对市场机会的积极判断。在经济增长预期向好或特定行业前景看涨时,基金通常会增加权益资产比例以追求更高的收益。

整体来看,余丰慧坦言:“两只基金能够收获较佳收益的原因在于它们聚焦的行业具有强劲的增长动力。科技领域尤其是云计算、人工智能等方向,受益于数字化转型加速,市场需求旺盛。而港股中的创新药板块,则得益于全球范围内医疗健康需求的增长以及中国生物医药创新能力的提升。长期来看,科技和医药健康都是具备广阔投资窗口的行业,随着技术进步和消费升级,这两个领域的个股有望持续创造价值。”

对于投资者而言,余丰慧进一步表示,绩优基金的最新季报提供了重要的参考信息,披露的重仓股和行业布局可以揭示基金经理的投资逻辑,但也意味着集中度风险的存在。因此,建议投资者不仅要关注产品的短期业绩,更要考察基金的长期表现和稳定性,并结合自身的投资计划做出理性决策。同时,投资者应警惕市场波动带来的不确定性,避免盲目追高。

北京商报记者 郝彦